Toronto Real Estate Prices Are $90,000 Lower But There’s A Catch

토론토 부동산 가격은 $90,000 낮지만 함정이 있다

https://betterdwelling.com/toronto-real-estate-prices-are-90000-lower-but-theres-a-catch/

토론토 지역 부동산 위원회(TRREB) 데이터에 따르면 5월 주택 판매가 역사적 수준으로 감소하면서 주택 가격이 하락. 판매 감소와 재고 증가는 공식적으로 시장을 전통적으로 가격이 하락하기 시작하는 "구매자 시장"으로 이끌었다.

광역 토론토 주택 판매도 훨씬 낮아졌다. 5월에는 7,283채의 주택이 팔려 4월보다 9%, 지난해보다 39% 감소했다. 올해 판매 감소는 주로 재고 부족으로 인한 것이었다.

TRREB는 5월에 18,679채의 신규 주택 매물을 기록했는데, 이는 4월보다 1.4%, 전월보다 0.5% 증가한 수치. 판매 감소와 재고 증가는 공급 균형을 회복하는 데 도움이 되었고 일부는 회복되었다. 신규 리스팅 대비 판매 비율은 5월 39%로 전월의 43.5%에서 하락. 40%에서 60% 사이의 SNLR은 수요 흐름이 가격을 유지하기에 충분한 균형 잡힌 시장으로 간주. 60% 이상은 타이트한 재고로 인해 집값이 상승할 것으로 예상되는 Seller's Market이다. 40% 이하는 주택 가격이 하락하는 구매자 시장. 광역 토론토는 지난 달 균형 시장에 진입했으며 이미 구매자 시장으로 진입. 이 수준에서 지속되면 가격이 하락할 것으로 예상. 주택 판매는 더 역사적인 수준으로 떨어지고 재고는 그렇게 부족해 보이지 않는 수준으로 상승하고 있다.

Toronto homebuilder says prices could fall 20% before steadying

토론토 주택 건설 업체는 가격이 안정되기 전에 20 % 하락할 수 있다고 말한다.

토론토의 가장 큰 부동산 개발업자 중 한 사람은 토론토의 집값이 20퍼센트까지 떨어질 수 있다고 말했다. 그러나 장기적으로 이민에 대한 지속적인 수요는 시장을 더 광범위하게 불안정하게 할 수 있는 더 큰 감소를 방지할 것. Daniels Corp.의 CEO인 Mitchell Cohen이 인터뷰에서, “가격이 하락할 것인가? 그렇습니다.” “50%인가요? 아니요. 10~20퍼센트인가요? 아마. 나는 우리가 살고 있는 이 풍선의 재앙적인 파열을 보지 않습니다. 왜냐하면 토론토는 캐나다에게 매우 중요한 경제 중심지이기 때문. 사람들은 토론토에 살고 싶어 토론토에 계속 올 것. 그리고 우리가 짓고 있는 유닛들이 채워질 것.”

Cohen의 예측은 캐나다 주택 가치가 팬데믹 과정에서 얻은 50%의 일부를 되돌려줄 것이라고 말하는 일부 경제학자와 일치. 지난달 기준 주택 가격이 2년 만에 처음으로 연간 하락세를 기록하면서 조정이 이미 진행 중일 수 있다. Cohen은 곤경에 처할 가능성이 가장 큰 사람들은, 주택을 구입한 투자자나 금리가 인상됨에 따라 임대료로 모기지 지불액을 감당하기 어려운 사람들. 그는 지난해까지 투자자들이 캐나다 시장의 약 5분의 1을 차지했지만, 기록적인 이민 수준 속에서 매각해야 하는 모든 유닛은 궁극적으로 구매자 또는 세입자를 찾을 것이라고 말했다.

Rules Have Quietly Changed for the First-Time Home Buyer Incentive

최초 주택 구매자 인센티브에 대한 규칙이 조용히 변경.

https://www.movesmartly.com/articles/toronto-suburban-houses-lose-relative-value

최초 주택 구매자 인센티브의 규칙이 다시 작성되었다. FTHBI(First-Time Home Buyer Incentive)는 캐나다 전역의 사람들이 (최소한 이론상으로는) 첫 주택을 구입할 수 있도록 돕기 위해 고안되었다. 이 프로그램은 주택 구입 가격의 5% 또는 10%를 무이자 대출의 계약금으로 제공. 이 계약금에 추가하면 모기지 운반 비용이 낮아져 월 모기지 비용이 낮아져 주택 소유 비용이 더 저렴해진다. 정부는 주택에 대한 동등한 지분을 갖고 주택이 최종 판매되거나 25년 이내에 상환하게 되는 프로그램이다.

이번 주에 Canada Mortgage and Housing Corp(CMHC)은 FTHBI의 규칙을 변경하여 프로그램에 참여하는 주택에서 받을 수 있는 상승 및 하락 수익 모두에 대해 연간 8%의 상한선을 설정했다. CMHC에 따르면 계산은 프로그램 시행 날짜로 소급. 이 프로그램은 연방 예산에서 발표된 2019년 9월에 처음 시행되었다. 많은 사람들은 이 계획이 대도시에 사는 캐나다인에게 거의 도움이 되지 않았다고 말했다. 프로그램의 가격 제한을 감안할 때 토론토와 밴쿠버와 같이 집값이 치솟는 도시에서는 사실상 쓸모가 없었기 때문.

변경된 규정은 금리 인상, 모기지 수요 감소, 주택 가격 소폭 하락 등의 환경에서 발생. CMHC에 따르면 업데이트된 규칙은 더 많은 주택 소유자에게 혜택을 줄 것. "캐나다 정부는 주택 가치에 대한 몫을 제한할 것!" “이제 주택 소유자는 선지급일부터 상환 시점까지 인센티브 금액에 대해 연간 최대 8%의 이익(복리되지 않음)까지 상환하게 된다.”

Realosophy의 John Pasalis는 "따라서 집값이 하락하고 있다는 첫 징후가 보이면 CMHC는 공동 구매 프로그램을 수정하여 손실을 상쇄해야 한다"라고 트윗했다. "이는 연방 주택 규제 기관이 미래에 주택 가격이 하락할 가능성을 고려하지 않고 이 프로그램을 시작했음을 의미."

Key interest rate could rise above 3%, says BoC's Beaudry

BoC의 Beaudry는 주요 금리가 3% 이상으로 상승할 수 있다고 말한다.

Bank of Canada의 Paul Beaudry 부총재는 캐나다의 치솟는 인플레이션 수준을 효과적으로 억제하기 위해 기준금리를 최대 3% 이상으로 끌어올려야 할 수도 있다고 말했다. 캐나다 통계청의 업데이트된 수치에 따르면 인플레이션율은 4월에 6.8% CPI를 기록하며 31년 만에 최고점에 도달했다. 이번 주 초 Beaudry는 추가 시스템 변동성의 위험이 중앙 은행으로 하여금 정책 금리를 최소한 2%-3% 중립 범위의 더 높은 끝으로 인상하도록 강요할 것이라고 말했다. "오늘날 상황은 완전히 다르다."라고 Beaudry는 말했다. "물가 압력이 확대되고 인플레이션이 우리가 예상했던 것보다 훨씬 높으며 완화되기 전에 더 높아질 가능성이 있다."

예상되는 대규모 인상은 지난 몇 달 동안 2번의 50베이시스 포인트 인상을 기반으로 한다. BoC의 기준금리는 현재 1.5%이다. 블룸버그가 최근 여론 조사를 실시한 애널리스트들은 50bp 인상을 세 차례 실시한 후 중앙은행이 각각 0.25%씩 3~4차례 더 인상할 것으로 내다봤다. Beaudry는 BoC가 중립 범위에서 장기간 이탈하지 않도록 노력할 것이라고 확신했다. Beaudry는 "우리는 가능한 한 빨리 그곳으로 돌아가고 싶습니다."라고 말하면서 연착륙이 "어려울" 수도 있음을 인정했다.

Four Tips for Buying a Home Following Bank of Canada’s Interest Rate Increase

Bank of Canada의 금리 인상에 따른 주택 구입을 위한 4가지 팁

https://www.zoocasa.com/blog/boc-tips-for-buying/

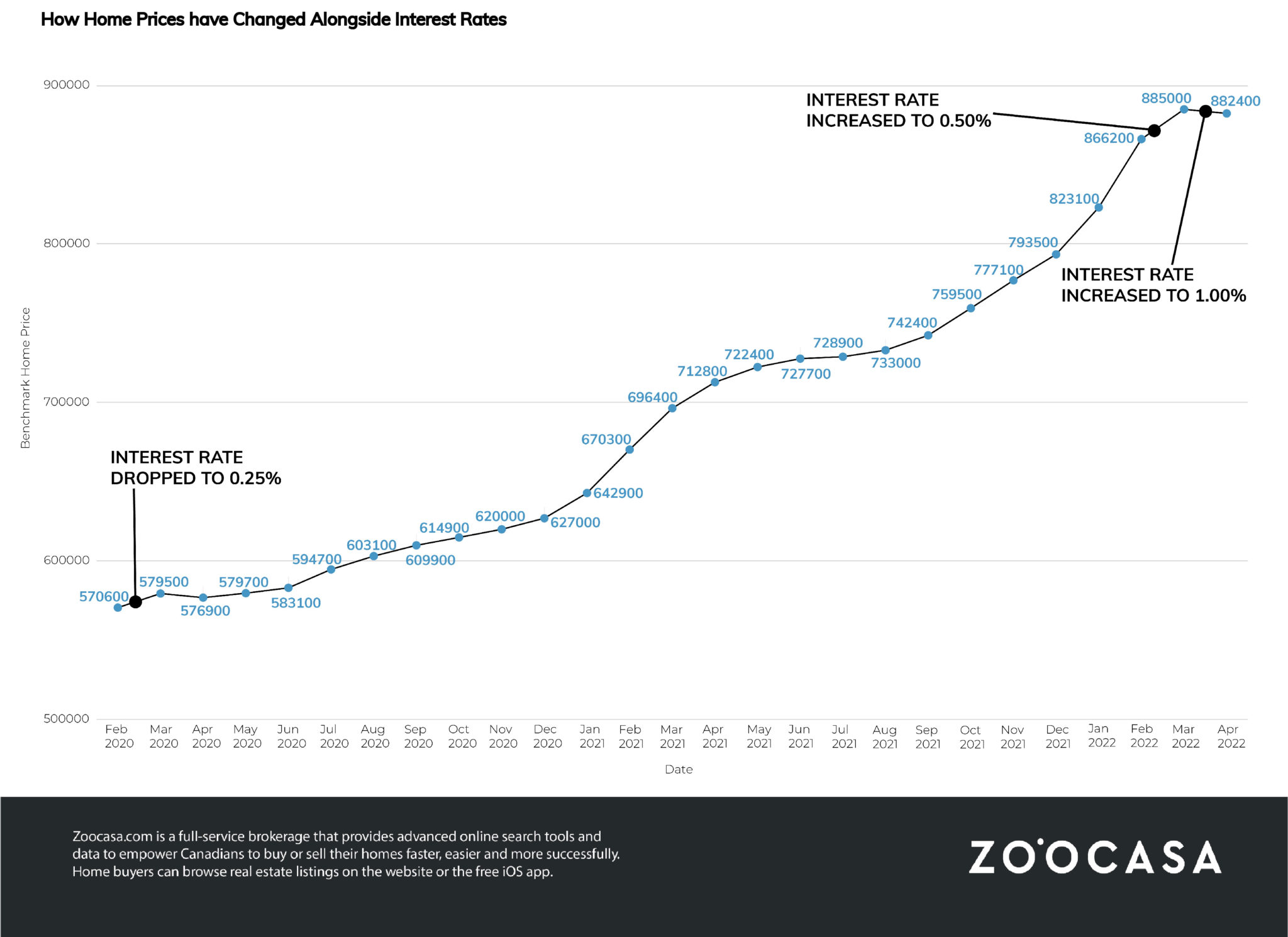

오늘 캐나다 중앙은행(Bank of Canada)은 올해 세 번째 금리 인상을 발표했다. 금리는 다시 50bp 인상된 1.5%를 기록했다. 이는 수십 년 만에 최고치를 기록한 인플레이션을 억제하기 위한 노력의 일환. 금리 인상은 결국 대출에도 큰 영향을 미치는데, 대출 비용이 상승함에 따라 장래의 주택 구매자에게 가장 좋은 방법은 무엇일까?

캐나다 중앙은행(Bank of Canada)은 보도 자료에서 “인플레이션 상승의 위험이 높아졌다. AfDB는 통화 정책 도구를 사용하여 인플레이션을 목표치로 되돌리고 인플레이션 기대치를 잘 고정시킬 것이다.” 이 결정은 경제학자들에 의해 널리 예상되었으며, 현재 시장에서 활동 중이거나 올 여름을 계획하는 많은 사람들이 이에 대비했다. 그러나 인플레이션이 당초 예상보다 빠르게 증가하고 있어 올해에도 금리는 계속 상승할 것으로 예상. 구매자에게 희소식은 올해 금리가 꾸준히 인상되면서 주택 시장이 냉각되고 균형 시장 영역에 진입했다는 것. 집값이 크게 하락하기 시작했다. 낮은 가격은 모기지 이자율 인상으로 인해 적격 대출 능력이 제한될 수 있으므로, 부동산 사다리에 오르려는 사람들에게 의미가 있다.

1. 시장의 타이밍을 맞추려고 하지 마라.

규모를 늘리거나 줄여야 하거나 계약금을 확보했고 이동할 준비가 된 경우 다음 달이나 내년에 더 나은 거래를 할 것이라는 희망으로 결정을 미루지 마라. 가격이 다시 오르고 그 가격에 살 기회가 없어져야 시장이 바닥을 쳤다는 것을 알게 될 것이기 때문이다.

2. 필요에 따라 예산을 기꺼이 조정하라.

이자율이 낮을 때 구매자는 종종 더 큰 대출을 받을 수 있으므로 더 높은 가격의 주택을 살 수 있다. 이제 이자율이 오르고 있으므로 부동산 중개인과 협력하여 오늘날의 시장에서 감당할 수 있는 금액을 이해해야 한다. 균형 잡힌 시장에 진입하면서 상장 가격이 하락하고 있으므로 귀하의 달러로 얼마를 살 수 있는지에 대해 놀할 수도 있다. 그 꿈의 부동산을 찾지 못했지만 적극적으로 찾고 있다면, 지금 사전 승인을 확보하는 것이 캐나다 은행이 올해 추가 조정을 하기 전에 더 낮은 요율로 잠그는 데 도움이 된다. 대부분의 사전 승인은 4개월 동안 유효하므로 향후 요금 인상을 통과할 수 있다.

3. 모든 대출 옵션 검토.

15년 또는 20년과 같은 단기 대출은 종종 30년 이자율에 비해 낮은 이자율과 고정 이자율 모기지보다 낮은 변동 이자율을 제공한다. CanWise Financial의 CEO인 James Laird는 "위험을 회피하는 사람은 고정 금리 모기지만 고려해야 한다."라고 설명한다. "약간 더 많은 위험에 노출되어 있고 가정에 재정적 유연성이 있는 캐나다인은 현재 받을 수 있는 고정 금리보다 약 2% 낮은 상태를 유지하고 있기 때문에 여전히 변동 금리를 고려해야 한다." 가장 정보에 입각한 결정을 내릴 수 있도록 부동산 중개인 및 모기지 브로커와 옵션에 대해 논의할 필요가 있다.

4. 주변 시장과 주택 유형에 개방적이어야 한다.

온타리오주 남서부에는 구매자와 판매자 모두에게 많은 혜택을 제공할 수 있는 많은 시장이 있다. 4월 Canadian Real Estate Association 보고서에서 우리는 Milton, London, Cambridge를 포함한 많은 주요 시장에서 집값이 3.0%에서 거의 6.0% 하락하는 것을 보았다. 융통성이 있다면 다양한 도시를 살펴보고 옵션을 비교하는 것이 좋다. 또는 특정 이웃이나 도시에 설정되어 있는 경우 다양한 주택 유형 옵션을 살펴보는 것이 예산을 늘리는 데 도움이 될 수 있다. 2022년 4월 주택 가격은 타운홈 전체에서 가장 많이 하락했으며 토론토는 4월에 -2.7%, GTA는 -7.6% 하락했다.

More Balanced Market Providing Buyers with Negotiating Power: TRREB

구매자에게 협상력을 제공하는 보다 균형 잡힌 시장: TRREB

https://www.zoocasa.com/blog/trreb-negotiating-power-for-buyers/

시5월 평균 판매 가격은 1,212,806달러로 연간 성장률 9.4%. 그러나 1분기의 월별 성장률에서 가격이 안정되는 것을 볼 수 있다. 토론토와 GTA의 가격은 4월에 비해 다시 -3.3% 하락했다. 월간 가격이 크게 하락한 주요 시장은 다음과 같다. 평균 -11.6% 하락한 Oakville; 전월 대비 -8% 감소한 Orangeville; 및 Oshawa는 4월부터 5월까지 10% 하락했다.

낮은 실업률과 이민이 전염병 이전 수준으로 돌아가면서 수요는 여전히 높다. 토론토와 GTA에서는 단독 주택과 콘도 아파트에 대한 수요가 선두를 달리고 있다. GTA는 2,552채의 단독 주택이 판매되었으며 평균 가격은 1,432,951달러였다. 이는 전년 동기 대비 7.8% 증가한 반면 전월 대비 -6.1% 감소한 수치다. 사람들이 사무실과 도심으로 돌아가고 있는 토론토에서 콘도 아파트가 지난달 1,264건의 매매로 가장 수요가 많다는 것은 놀라운 일이 아다. '416'의 콘도 평균 가격은 79만3124달러를 기록했다. 이는 전년 대비 10.5% 증가한 수치다. 가격은 4월 이후 -3.4% 하락했다. 타운하우스는 세 번째로 수요가 많은 주택 유형으로 토론토와 GTA에서 총 1,251건이 판매되었으며 평균 가격은 $977,194였다.

Canadian Real Estate Is About To See Rate Pressure Not Seen Since The 90s Crash: BMO

캐나다 부동산은 90년대 폭락 이후 볼 수 없었던 금리 압력을 보게 될 것: BMO

캐나다 부동산 가격은 수십 년 동안 볼 수 없었던 하락 압력을 받게 될 것. 캐나다 정부(GoC) 5년 만기 채권 수익률이 치솟고 있으며 주택에 큰 영향을 미칠 것이라고 BMO는 말했다. 투자자들에게 보내는 연구 노트에서 그들은 모기지 비용이 10년 최고치를 향해 상승하고 있다고 경고.

BoC와 미국 연준은 시장에 메시지를 보내고 있다. 더 높은 금리가 오고 있다. 두 중앙 은행은 인플레이션을 통제하겠다는 약속을 반복했다. 인플레이션 상승은 초과 수요를 억제해야 한다. 수요를 늦추기 위해 세계 금융 위기 이후 볼 수 없었던 수준으로 금리를 인상해야 할 수도 있다. “캐나다 중앙은행의 공격적인 수사와 미국 수익률의 추가 상승은 전체 GoC 곡선에 압력을 가하고 있다. 틀림없이 국내 주택 시장에서 가장 중요한 기간에 초점을 맞춘 5년물 수익률은 2.9%에 도달했다. 이 수익률은 2010년 초 이후로 그 표시를 넘지 않았다.”라고 BMO의 수석 이코노미스트인 Douglas Porter는 말했다.

Porter가 언급했듯이 GoC 5년 만기 채권 수익률은 주택에 가장 중요한 영향을 미치는 요소 중 하나다. 이는 5년 고정 모기지 비용에 직접적인 영향을 미친다. 최근까지 발행된 대부분의 모기지 부채는 이 상품을 선택하는 차용인이었다. 중앙 은행이 채권 시장의 인플레이션 경고를 무시하고 나서야 변동 금리가 대다수가 되었다. 구매자들은 이 상품을 제외한 다른 모든 부채 상품이 상승하는 것을 지켜보고 있었다. 그럼에도 불구하고 5년 고정은 두 번째로 많이 사용되는 용어이며 향후 1위를 차지할 것으로 보인다.

치솟는 GoC 5년 만기 채권 수익률은 역사상 가장 빠른 속도로 상승하고 있으며 기대치를 높일 가능성이 있다. BMO 분석에 따르면 GoC 5년 만기 채권 수익률은 1년도 채 되지 않아 거의 2포인트 상승했다. 목표 인플레이션율이 2포인트에 불과하다는 점을 고려해 보라. 채권 수익률과 5년 모기지론은 1년도 채 되지 않아 그 만큼 증가했다. 이러한 급격한 성장은 이전에 단 한 번뿐이라고 BMO는 경고. Porter는 "지난 30년 동안 1994-95년에 5년이 그렇게 빨리 움직인 에피소드는 단 한 번뿐이었다. 이 급격한 요율 상승은 주택에 좋지 않은 징조라고 말하는 것으로 충분하다."라고 썼다.

재판매에 대한 수요 감소도 새 주택으로 유입될 것. “지난 60년 동안 주택 착공이 가장 부진한 해는 우연히 1995년이었다. 사실, 그때는 주택 가격이 크게 하락한 끝에 1994/95년이 이 부문에 대한 최종 타격을 줄였다."

Summer homebuyers will feel full impact of higher rates: Experts

여름 주택 구매자는 더 높은 비율의 완전한 영향을 느낄 것

토론토에 소재한 부동산 중개업체 Realosophy의 John Pasalis 사장에 따르면 Bank of Canada의 이자율 인상의 완전한 영향은 많은 고정 모기지 이자율 계약이 만료되는 여름까지 주택 구매자에게 느껴지지 않을 것이라고 한다. 그는 수요일 TV 인터뷰에서 "이러한 모기지 이자율 보류의 대부분은 다음 달 정도에 만료될 것"이라며 "7월과 8월에 매수하는 사람은 이 더 높은 금리를 기반으로 매수하게 될 것"이라고 말했다. "우리는 그것이 수요에 어떤 영향을 미칠지, 그리고 지난 몇 달 동안 많은 사람들이 철수했기 때문에 얼마나 많은 구매자가 여전히 시장에 있는지 볼 것이다." 캐나다 중앙은행(Bank of Canada)은 수요일 기준금리를 2년 연속으로 50bp 인상해 1.5%로 낮췄다.

금리 결정에 따라 TD Canada Trust, Canadian Imperial Bank of Commerce, Bank of Nova Scotia, Royal Bank of Canada는 6월 2일부터 프라임 대출 금리를 3.70%로 50bp 인상한다고 발표했다. 4월 기준 주택 가격이 전월 대비 0.6% 하락하여 2년 만에 처음으로 하락하면서 중앙 은행의 공격적인 하이킹 사이클의 영향은 이미 캐나다 주택 시장에 파문을 일으키고 있다. Zoocasa의 최고 경영자이자 기록 중개인인 Lauren Haw는 많은 구매자와 판매자가 캐나다 은행이, 다음에 할 일을 초조하게 기다리고 있는 가운데 지난 몇 달 동안 주택 교착 상태가 있었다고 말했다. Haw는 전화를 통해 "주택 시장은 이 금리 인상에 대해 미리 가격을 책정했고 대부분의 사람들은 이를 예상했지만 예상하지 못한 것은, 향후 몇 달 동안 금리 결정이 어떻게 보일지에 대한 지속적인 불확실성의 신호였다."라고 말했다.

“나는 우리가 이 교착 상태를 여름까지 계속할 것이라고 생각한다. 현재 주택의 가치와 매각이 완료되면 어떤 모습일지 시장에 많은 혼란이 있을 것이다.” 그러나 Pasalis는 높은 이자율은 투자 목적으로만 주택을 구입하는 일부 캐나다인들을 잠재적으로 두려워하게 만들 수 있다. 그는 "많은 투자자들이 일시 정지를 하고 뛰어들지 않을 것"이라고 말했다. "내 느낌은 전반적으로 내년에 주택 시장에서 투자자 수요가 훨씬 더 낮아질 것."

그러나 한 저명한 부동산 투자 신탁의 대표에 따르면 캐나다의 주택 구입 가능성을 개선하려면 아직 갈 길이 멀다고 한다. Canadian Apartment Properties REIT의 Mark Kenney 최고경영자(CEO)는 전화를 통해 “주택 분야에서 우리 모두에게 가장 큰 문제는 인플레이션이며 마침내 조치가 취해지고 있는 것을 보는 것이 좋다.”라고 말했다. "이것은 주택 시장에 대한 좋은 재설정이지만 모든 수준의 정부가 전환점에 있다. 가격을 억제하기 위해 규제를 추가할 것인가? 아니면 시장 규제를 완화하고 더 많은 공급을 창출할 것인가? 금리 인상은 그 여정에서 긍정적인 단계였지만 완료된 것은 아니다.”

'최신 뉴스' 카테고리의 다른 글

| 6월 셋째 주 부동산/모기지 소식_불확실성에 더욱 움츠려 드는 부동산 시장. (0) | 2022.06.21 |

|---|---|

| 6월 둘째 주, 부동산/모기지 소식 (0) | 2022.06.14 |

| 5월 부동산 거래현황_토론토 부동산 협회 (0) | 2022.06.12 |

| 5월 마지막 주 부동산/모기지 소식 (0) | 2022.05.31 |

| 5월 넷째 주 부동산/모기지 소식. (0) | 2022.05.31 |